Höjda räntor, inflation, krig och pandemier kan ge tillfälligt lägre bostadspriser. Kommer priserna gå ner med 10%?

Det talas en del nu om att bostadspriserna ska gå ner och det kopplas till den sedan länge väntade räntehöjningen som genomförts i Sverige och andra länder. Fler sådana utlovas, men det är egentligen ingen nyhet. Kriget i Ukraina och de höga energipriser som kopplas samman med det i olika artiklar och uttalanden från västvärldens ledande politiker och byråkrater till samma effekt nämns inte sällan i sammanhanget. Hotet om (fortsatt) hög inflation och reallönesänkningar är den gemensamma faktorn för dessa båda fenomen. Frågan vi här behandlar är varför priserna skulle gå ner när det är inflation. Borde inte priserna gå upp om det är inflation, även på fastigheter och bostäder?

Varför antas priserna falla med 10% ?

Riksbanken höjde dels räntan lite och meddelade samtidigt att de ska höja lite till snart. Därefter meddelade bankerna att de spår lägre priser (ex Handelsbanken) med början i höst och kommer att höja sina räntor till kunderna (ex Nordea). Argumenten för en generell prissänkning på bostadsmarknaden är dels högre energipriser, dels att räntehöjningen som skett antas bara vara den första i raden av sådana.

Vad är inflation och vad beror det på?

Inflation är när priserna stiger så att du för samma pengar får mindre varor än du fick tidigare. Inflation, men med höjda reallöner, är inte alltid dåligt. Särskilt inte om du har fast egendom och lån. I det läget är saker dyrare, men du har mer pengar och relativt till din inkomst mindre lån. Det kompenserar dig för den högre räntan.

De flesta tror att inflation är ett rent monetärt förhållande enbart kopplat till pengar och priset på pengar (räntan). Det visar sig dock nu att kombinationen av att penningmängden ökat/-r samtidigt som leveranskedjor kollapsar och allmänna produktiviteten sjunker är det som gör att priserna stiger radikalt. Centralbankerna har tryckt väldigt mycket pengar sedan den s k skuldkrisen som följde Eurokrisen, som följde Lehmankraschen som utlöstes av att den amerikanske subprime-lånemarkanden föll ihop 2007.

Under dessa år 15 år har det skapats enorma summor som skickats ut på olika marknader, men det är först nu med det fysiska sammanbrottet som det märks i priserna på dagligvaror. Tidigare hamnade de ”nya” pengarna på marknader som inte har lika mycket att göra med den fysiska ekonomin, men med undantag för bopriserna där det faktiskt varit inflation (prisuppgång) de senaste 15 åren. Dessa pengar förefaller till övervägande del ha stannat inom den sektorn, och även om en del använt bostaden som bankomat har det inte skett i den omfattningen att det lett till inflation på nationell nivå. Fram till nyligen tyckte Riksbanken att problemet var för lite inflation och hade därför låga räntor.

Energipriser och covidkrisen som inflationsdrivande

Energikrisen, som också den är den fysiskt betingad då det produceras för lite pålitlig el, har haft större och snabbare genomslag på inflationen. Grundproblemet är alltså fysiskt med en sekundär penningpolitisk komponent. Denna prisökning får genomslag i resten av ekonomin och påverkar hushållen, på många fler sätt, jämfört med bostadsprisuppgångarna.

Det går att peka på Ukrainakriget som en faktor i energikrisen, i och med att Sverige gjort sig beroende av en EU-elmarknad som i sin tur domineras av Tyskland som i sin tur är helt beroende av rysk gas då de lagt ner både kärnkraft och fossilkraftverk. Covid är en annan faktor som ofta nämns då pandemin tillfälligt stoppade upp Kinas produktionsmaskin som förser oss med konsumtionsvaror. Nedstängningar p g a Covid bidrog till att slå sönder leveranskedjorna som en alltmer global handel är helt beroende av och ledde till räddningsaktioner för företag som inte bar sig under den krisen trots att inte Sverige stänges ner lika mycket som de flesta andra utvecklade länder.

Misstaget var att vi i Sverige och andra länder gjort oss beroende av resten av världen i stället för att producera själv. Man har samtidigt inte riktigt tagit höjd för att andra länder som producerar saker kanske kan sätta sig på tvären eller hamna i ett utsatt läge. Vi är inte bara export-, men även importberoende.

I fallet med inflationen på bostadspriser så är en viktig del i den utvecklingen, vid sidan av de tillfälligt låga räntekostnaderna den senaste 15 åren, att det inte byggts tillräckligt med nya bostäder för att möta behovet.

Kan man påverka inflationen med att justera räntan?

Riksbanken har försökt ordna inflation på 2% i snitt med hjälp av räntesänkningar, men inte lyckats skapa detta (förutom på bostadsmarknaden där man ville undvika det). Nu kommer allt på en gång. Kommer räntehöjningar allena då kunna stoppa inflation?

Enligt gängse marknadsekonomisk teori så ska man nu höja räntan och då man gör det samtidigt som sakerna blir dyrare kommer hushåll som äger ett hus och haft en bra deal plötsligt att få det sämre. De måste betala mer, inte bara för banklånet utan även för el och bensin samt på lite sikt för allt som tillverkas med hjälp av el och energi – dvs allt som finns att köpa. Det enda som i så fall ska gå ner i pris är bostäder.

Hur bestäms bostadspriser?

Bostadspriserna bestäms (förenklat) av hur mycket köparna kan och vill betala. Vad man vill betala hänger på vilka alternativ man har och hur mycket banken vill låna ut till de potentiella köparna. Jag uppfattar det som att bankerna i praktiken bestämmer. Då inte mycket nytt byggs så finns det få alternativ och folk köper därför det som finns för så mycket de kan. Tillfälligt kan utbudet på exempelvis Hemnet synas öka p g a psykologi, men utbudet av bostäder totalt ökar inte för att utbudet på bostadsmarknaden ökar tillfälligt.

Hur påverkar inflationen bostadspriserna?

Banken har länge räknat med att hushållet som lånar ska klara 6–8 % ränta. Räntehöjningen i sig borde inte påverka bostadspriserna, och ska enligt marknadsekonomisk teori redan vara inprisad då den var planerad och känd. Det andra banken ser till är hur mycket disponibel inkomst hushållet har och hur mycket som man behöver till annat än räntor och amorteringar. Den delen av kalkylen borde leda till att folk får låna lägre belopp och att priserna går ner på relativt kort sikt. Detta enligt teorin som säger att marknaden agerar rationellt. Oklart om det stämmer. Det bygger vidare på att lönerna inte följer med i inflationen. Frågan är om det redan har bestämts, och i så fall av vem?

Hemnet: Kommer bostadspriserna gå ner nu till följd av den högre räntan?

Hemnet har tillgång till bäst data om hur bostadsmarknaden går för tillfället då de utgör den största annonsplatsen i Sverige för bostäder. De analyserar också med hjälp av annan tillgänglig data. Erik Holmberg som är en analytiker hos dem gav följande kommentar nyligen:

”Att räntan nu ökar beror på den stigande inflationen som i sin tur påverkats av både kriget i Ukraina och förlängda leveranskedjor till följd av nedstängningar i Kina. När räntan ökar blir det dyrare att låna pengar vilket generellt är negativt för bostadspriserna. Vår bild är att de prisnedgångar vi sett nu framför allt beror på psykologi och en oro för ökande boendekostander, i och med höjda räntor framöver, och prognoser om sjunkande bopriser, snarare än själva ränteökningen i sig.”

Jag tror att han är inne på något viktigt här: Det är inte objektivt värre nu än i oktober när energikrisen redan blivit uppenbar. Skillnaden är bara att nu reagerar befolkningen på en signal från Riksbanken. Det är inte den högre räntan utan det den representerar i befolkningens föreställningsvärld som kan ge effekt på priserna den närmsta åren. En viss missmatch på marknaden är också att förvänta sig i det läget, då köpare läst i tidningen att nu är det rea medan säljarna fortfarande tycker de ska få mer än grannen fick.

Vad händer nu med bostadspriserna?

Hemnet skrev också nyligen om den prissänkning som redan skett. ”Efter räntehöjningen från Riksbanken sjunker bostadspriserna. Samtidigt har utbudet av lägenheter på Hemnet ökat markant då säljarna snabbt vill få ut sina objekt. Under de två första veckorna i maj sjönk Valueguards prisindex, som mäter den underliggande prisutvecklingen, med 1,7 procent i Stockholmsområdet. I Göteborg var prisnedgången 1,3 procent … Mätningen är den första avseende bostadspriser i maj efter att Riksbanken valde att höja styrräntan med 0,25 procentenheter, samtidigt som man höjde sin ränteprognos den 28 april. Man kan även se en nedgång under april månad – 0,5 procent för villapriserna och 0,3 procent för bostadsrätter.”

Detta kopplar de samman med ett rekordstort utbud som de i sin tur kopplar till räntehöjningen. Erik Holmberg håller sambandet för sannolikt och säger vidare: ” – Vi såg det efter att kriget i Ukraina påbörjades, likaså i början av pandemin. Sannolikt är det en effekt att när man inte vet vad som händer framöver och befarar att marknaden ska bli sämre ur ett säljarperspektiv så är det flera som kanske planerat sin försäljning och som nu skyndar på”

Notera att i de tidigare nämnda fallen så föll inte priserna radikalt, om alls, på riksplanet. Snarare tvärtom. Även 2 % nedgång kan så klart svida om man har en tillgång på många miljoner och måste sälja nu.

Samtidigt är dels tillgången fortfarande värd mer än den var för inte så länge sedan, dels är 2 % (för den enskilda) inom den felmarginal som utgörs av en mer eller mindre lyckad affär samt timing på marknaden (avseende vilka andra hus som råkar vara ute samtidigt). Det är en liten förändring. Detsamma kan sägas om de eventuella 10 % i prisnedgång som det talas om nu, fast då kan de som precis köpt in sig på marknaden få svårt att flytta då kontantinsatsen gått förlorad. Finansinspektionen talar nu om att 10 % av de som köpte nyligen kan få problem med att betala sina boendekostnader. Det rör sig om väldigt få hushåll, då de flesta inte köpt nyligen. Hela resonemanget bygger återigen på att att inga snabba ökningar av lönerna följer inflationen som breder ut sig.

Risk för stort ras?

Om nedgången blir 30-50 % så är det ett problem för alla som har en belåning på mer än 50-70 %. De riskerar inte bara få svårt att klara kostnaderna, men även – oavsett det – bli tvångsinlösta, om det är vad bank och stat vill i det läget. Osäkert om det sker, trots att det kan bli systemhotande. Det är något som som inte diskuteras flitigt än, men som borde beaktas. Minns 90-talet. Frågan i det läget blir hur långt man är beredd att gå för att rädda systemet.

Är nedgången ett faktum?

Vi som arbetar med att förmedla bostäder har flera gånger de senaste åren märkt, och senare sett i statistiken, att marknaden stannat upp lite för att sen ta fart igen med nya rekordpriser. Kommer det att hända igen eller kommer priserna att falla tungt? Det beror på vad som beslutas på nationell och internationell nivå, inte bara avseende räntan. På senare tid har staten ryckt ut inte bara för banker på obestånd (det är sedan gammalt) utan även för hushåll som har höga elräkningar eller för de som äger en bil eller har ett företag som fått minskad omsättning p g a Corona.

Det senaste exemplet på en kris som inte tog sig på den svenska bostadsmarknaden är Ukrainakriget. Kriget är så klart dåligt för världsekonomin, men kort efter att det började noterade köparen att bostadsmarknaden inte kraschat och att banken lät dem låna och var igång igen med att buda över varandra till rekordpriser. Lekmannen märkte aldrig ens en tvekan på marknaden.

Människor behöver ett bra boende och det är en bristvara. Samma sak kan mycket väl hända nu igen, men det är inte säkert. Det beror på om staten tänker ta på spenderbyxorna på allvar eller inte.

Vad gör staten nu?

Staten är inte konsekvent och inte heller helt fri att agera självständigt. Riksbanken har sitt med räntan, regeringen och riksdagen har sitt med att ta in skatter och dela ut pengar till företag som har problem (som under Corona) eller för de som äger bilar och bostäder. Vidare fattas många beslut utanför Sverige; oftast i EU, eller i frågan om energi i Moskva och London.

Detta är en följd av att man lagt ner vissa delar av landets ekonomi och försvagat andra. Det är främst industri, jordbruk och energiförsörjning som monterats ner. Riksbankens nuvarande ledning tvår sina händer genom att peka på att subventionerna till bostadsägare borde tagits bort och att fastighetsskatten skulle funnits kvar eller återinförts. Att regeringen kommer att hävda att eventuell rejäl inflation inte är deras bord då stabil prisutveckling ligger på Riksbanken är en lågoddsare. Risken att ansvar faller mellan stolarna är stor och den strukturen kanske ska ses över om vi vill få en bra lösning på den nuvarande krisen.

Vad blir resultatet?

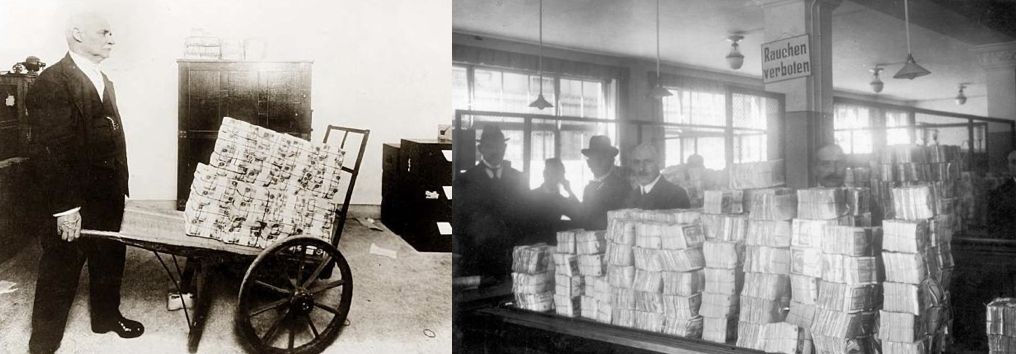

Det mest kända exemplet på rejäl inflation är Weimarrepubliken. Alla vet att staten där tryckte pengar för att betala sina skulder, lite som vi gör nu, men en hel del förbiser att det samverkade med en systematisk nedmontering av Tysklands produktionsapparat till följd av Versaillesfreden. Om vi inte löser den delen så blir statens roll begränsad till att bestämma om smällen hamnar på de skuldsatta, genom att priserna på tillgångarna som skulderna kopplas till tillåts falla och bankerna tvångsinlöser bostäder som på 90-talet fast i större skala, eller om det hamnar på dem utan tillgångar genom att skuldsaneringen sker på bekostnad av reallönesänkningar – vilket främst drabbar de med lägre inkomster.

Om statens olika delar inte kan enas om att lösa det underliggande problemet så är det nog lägst odds på att de utan tillgångar är de som tar smällen med reallöensänkningar på kort sikt. Att priserna på bostäder på det hela taget och på längre sikt då ska landa på en lägre nivå än idag förfaller osannolikt. Inflation, om den är stor och inte temporär (som centralbankerna naivt ett tag hoppades på) kommer det säkerligen leda till högre priser på sikt när inkomsterna stiger rejält i nominella tal.

Frågan är om ditt hus då är ditt eller utmätt av banken och om de nominellt högre priserna också är högre i relation till hushållens inkomster. Det kan bli turbulent, men besluten om vad som ska hända verkar inte ha fattats än. Det är svårt att säga vad som händer med priserna på kort sikt (0-2 år), särskilt eftersom de som kommer att fatta de avgörande besluten inte ställer sig de här frågorna än. Det är obekväma beslut som man gärna skjuter framför sig, eller lämpar över på någon annan.

Tips till dig som ska sälja nu

För den enskilde bostadsägaren som går i säljtankar (av andra skäl än mediadriven panik) kan det vara bra i detta läge att sälja först och köpa sen för att minska riskerna. Vänta dock inte för länge med att köpa nytt (om det inte är ett spekulationsköp eller en extrabostad du gör dig av med) eftersom det inte går att veta vad beslutfattarna gör i ett trängt läge. Bostäder i allmänhet kan gå radikalt upp eller ner i pris beroende på det. Det är också viktigare än på länge att hålla nere transaktionskostnaderna på bostadsmarknaden, främst genom ett lägre mäklararvode.